iDeCo (イデコ:個人型確定拠出年金)は積立時・運用時・受取時の税制優遇される制度。

とりわけ毎月積み立てた金額(掛け金)を所得控除できる点は、NISAにもない唯一の節税メリットです。

このように所得控除による節税のメリットは「税のしくみ」を理解していないとよくわからないものです。

今回は「iDeCoの所得控除」をテーマに、所得控除のしくみ、どの程度のメリットがあるのか、必要な手続きについて解説していきます。

iDeCo の所得控除とは

「iDeCoで積み立てた金額だけ”課税所得”が減り、所得税と住民税が安くなる」ことです。

ここでは、とりあえず「所得税と住民税が安くなる」ことを抑えておきましょう。

まず、所得控除を理解するうえで、わたしたちの給料から「どんな税金が」「どのように引かれているのか」を理解しなければなりません。

給与から天引きされるもの

当然のことながら、毎月口座振り込まれる「手取りの給料」は既に税金などが引かれたものです。

給与から天引きされるものは大きく「税金」と「社会保険料」の2つに分けられます。

①所得税

②住民税

③健康保険料

④厚生年金保険料

⑤雇用保険料

⑥介護保険料(40歳以上)

このうち、①②が「税金」、③〜⑥が「社会保険料」です。

今回、iDeCoの所得控除に関係するのは①所得税、②住民税になります。

所得税と住民税の計算のしかた

所得税と住民税の計算の仕方は、『課税所得』というものをベースに計算します。

以下の式で分かる通り、給与所得(本来のお給料)から諸々が控除された金額です。

・『課税所得』= 給与所得(①給与収入 − ②基礎控除)− ③所得控除

・上記の『課税所得』に税率を掛けて算出

ここでは、②基礎控除と③所得控除は一旦無視してください。

『課税所得』というキーワードと本来の給料そのものに税率を掛けるわけではないことを理解しておきましょう。

所得税の計算方法

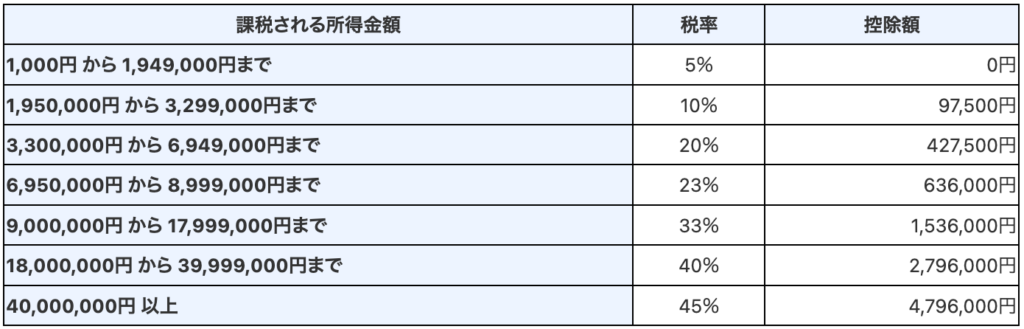

所得税はその年(1~12月)の「課税所得」に応じて5〜45%の所得税が発生します。

所得税は”累進課税”となるため、課税所得の多さに応じて税率が異なります。

(所得が少ない人は税率が低く、所得が多い人は税率が高い)

住民税の計算方法

一方で、住民税は「その前年の所得」に対して「原則10%」の税率を掛けて算出します。

このとき、「前年の所得」とみなすのは給料そのものではなく、諸々が控除されたあとの給料(つまり課税所得)をベースとして算出します。

所得税との違いは、①前年の所得をベースに計算すること、②税率が一定であること、が異なる点です。

所得の”控除”とは何か

前述の通り、所得税と住民税は『課税所得』に対して税率を掛けて“納める税額”を算出します。

納める税額 = 『課税所得』× 税率(所得税5~45%、住民税10%)

つまり、『課税所得』が少ないほど、納める税金は少なくて済みます。

ここで納税者によってお得になるのが「所得控除」です。

「控除」とは「差し引く」という意味で、本来の給料から課税所得を算出する際に「いくらか差し引いてあげるよ(税金を安くしてあげるよ)」というものです。

iDeCoの場合、iDeCoで積み立てた掛け金の全額を所得控除することが可能です。

たとえば、本来の課税所得が300万円だったとしても、iDeCoに年20万円積み立てている場合には、本来の300万円で税金を計算するのではなく、280万円(300万円−iDeCo掛金20万円)をベースに税金計算がされます。

所得控除でどれくらい安くなるか?

では、iDeCoの所得控除により所得税や住民税はどれくらい安くなるのでしょうか。

サラリーマンや公務員の場合

住民税は課税所得に対して原則10%、一方で所得税は”累進課税”で4~45%の税率です。

所得税分の税率は年収によって異なるため、iDeCoの所得控除のメリットは年収によって異なります。

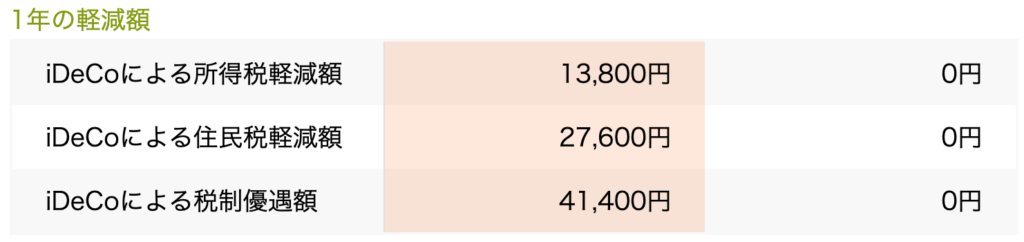

たとえば、年収400万円で月2.3万円を積み立てた場合、iDeCoによる税制優遇額は年間41,400円となります。

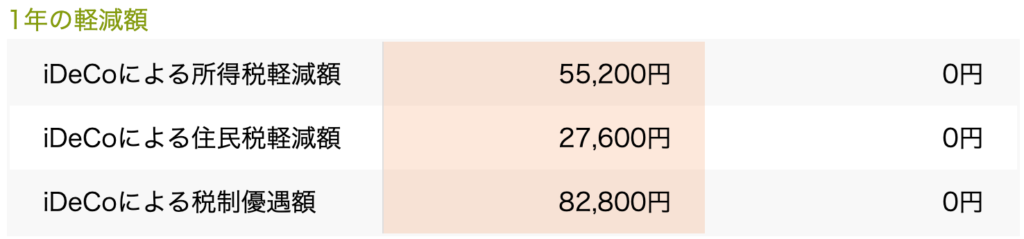

次に、年収800万円で同額(月2.3万円)を積み立てた場合、税制優遇額は年間82,800円です。

詳しくは、iDeCoの公式サイトのシミュレーションでチェックできますので、ご参照ください。

専業主婦やパート・アルバイトの場合

専業主婦(夫)など全く収入がない場合には、そもそも所得税や住民税の支払いはありません。

よって、iDeCoによる所得控除のメリットもありません。

一方で、パート・アルバイド等で”扶養内で働いている”人についてはどうでしょうか。

この場合、税金や社会保険料が発生する103万円や130万円の壁を意識しながら、それを超えないように勤務時間を調整されている方も多いと思います。

iDeCoの場合は掛金を所得控除できますので、掛金次第では年収100万円を超えたとしても所得税などが発生しないというメリットがあります。

こちらもiDeCo公式サイトでチェックしてみることをおすすめします。

【重要!】所得控除には年末調整or確定申告が必要!

これらの所得控除のメリットを享受するには、iDeCo口座を開設して積立設定をするだけでなく、年に一度の年末調整や確定申告をする必要があります。

ほとんどのサラリーマンや公務員の方は「年末調整」を選択することになるかと思いますが、このときに「iDeCoの掛金の証明書(小規模共済等掛金払込証明書)」が必要です。

年末調整の時期や申請方法は会社から案内があるかと思いますので、ここでは証明書が必要なことだけ抑えておきましょう。

まとめ

今回はiDeCoの所得控除についてご紹介しました。

運用時・受取時に非課税になるだけでなく、所得控除によって確実に所得税・住民税が安くなる素晴らしい制度です。

まだiDeCoを始めていない方、これからiDeCoを始めようとしている方は、ぜひ詳しく調べてみてください。

では、素敵な投資ライフをお楽しみください。